A. SECの暗号資産取引所の提訴は、web3業界の成長を阻害する可能性が大きい。個別ケースにおける裁判ではなく、明確なルールの制定が急がれる。

web3に関するニュースは日々多くありますが、SEC(アメリカ証券取引委員会)が関連するニュースが増えていることは、みなさんも体感しているかもしれません。

中でも、SECがCoinbaseとBinanceに対して訴訟を起こしたことは大きく取り上げられ、今後web3ビジネスがアメリカで育たない可能性が出てくると騒がれています。

今回は、直近のSECの動きをまとめながら、SECにどのような目論見があるのかを考察します。

何が起こっているのか?

まずはSECがCoinbaseとBinanceの何を問題視しているのか、説明します。

SECは、2023年6月5日にBinance、翌6日にCoinbaseそれぞれを提訴しました。理由は「証券法違反の疑い」があるというものです。

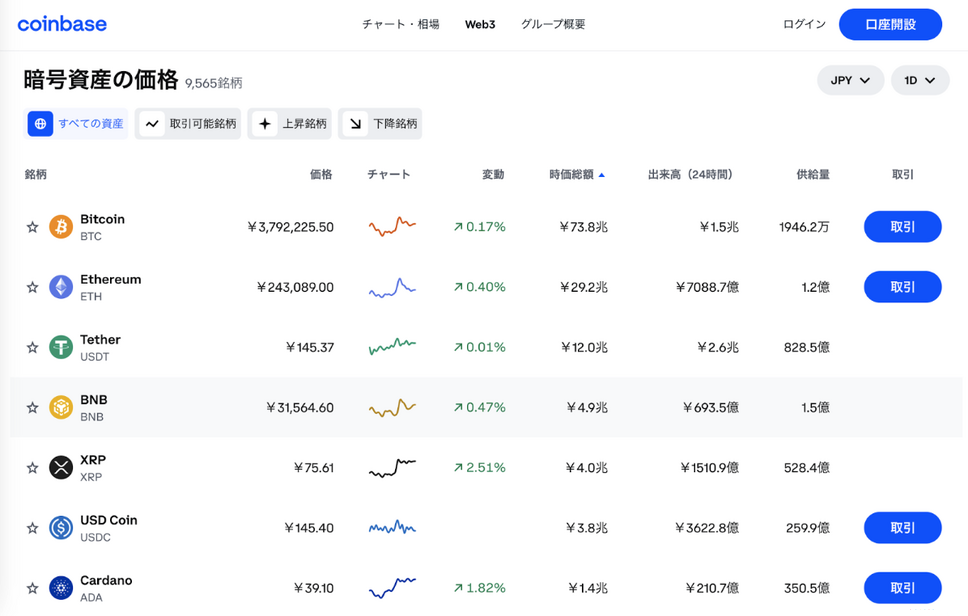

具体的にいうと、Coinbase、Binanceは暗号資産取引所ですが、「それぞれで取り扱い通貨に仮想通貨証券を含む暗号資産を提供しているにもかかわらず、規制当局への届出なしに事業運営をしている」という主張です。

さらに、SECは、Coinbaseに対して、ステーキング機能(保有する暗号資産をブロックチェーンネットワークにロックしておくことで、システムの安定稼働への対価として報酬が発生する仕組み)が有価証券と見なされると指摘しています。

Binanceに対しては、暗号資産取引所であるBinanceだけでなく、その米国支社、Binance.US、関連会社、CEOのチャンポン・ジャオ氏も証券法違反の疑いで提訴しています。Binanceへの訴訟は、取引高の不正操作に当たるウォッシュ・トレードや、顧客資産流用など、全13件に及んでいます。

また、FINANCIAL TIMESの報道によると、提訴前にCoinbaseに対してビットコインを除く全ての暗号資産取引を停止するよう要請していたといいます。

もし、それがSECの組織としての見解であり、司法の判断が下った時には、実質的にアメリカで暗号資産取引所の事業を行うことは難しくなります。そうなると、あらゆる暗号資産の流通に影響する可能性があり、その影響は多くのweb3事業者に及ぶでしょう。

暗号資産は証券なのか?

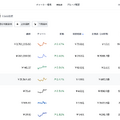

現時点で、SECが証券とみなしている暗号資産は以下です。

Coinbase:チリーズ(CHZ)、インターネットコンピューター(ICP)、ニア(NEAR)、ダッシュ(DASH)、NEXO、ボイジャー(VGX)、フロウ(FLOW)、ソラナ(SOL)、エイダ( ADA)、ポリゴン(MATIC)、ファイルコイン(FIL)、サンドボックス(SAND)、マナ(MANA)、アルゴランド(ALGO)、アクシー・インフィニティ(AXS)

Binance:コスモス(ATOM)、ソラナ(SOL)、エイダ( ADA)、ポリゴン(MATIC)、ファイルコイン(FIL)、ザ・サンドボックス(SAND)、マナ(MANA)、アルゴランド(ALGO)、アクシー・インフィニティ(AXS)、COTI、BNB、BUSD

SECは、暗号資産が証券に該当するかの判断基準として、「ハウェイ テスト(Howey Test)」という基準を用いています。

①投資契約とみなされるか(投資家の資本、財産が投資されているか)

②複数の投資家から資金を集めて事業運営がされているか

③投資家が投資から利益を得ることを期待しているか

④他の人々または企業の努力により利益が生み出されるか

参考:Howey Test Definition: What It Means and Implications for Cryptocurrency

上記の基準に沿って考えると、すべての暗号資産が証券であるように表面上は見えます。しかしながら、例えばビットコインは証券ではない、とSECは整理しています。

その理由は、分散型プラットフォームの検証を奨励するためのインセンティブとしてマイニングが始まり、その結果として生まれたのがビットコインであり、ICOや事前にマイニングされたコインは存在しないためと説明しています。成り立ちも論点になるのでしょうか。

このような曖昧な整理もあり、証券か否かの明確なルールがまだ存在していないといえます。個別のケース判断ではなく、網羅的に整理されることが求められます。

訴訟による影響は?

パブリックブロックチェーンのオンチェーンデータの分析ツールを提供するNansenによると、提訴された同日中にCoinbaseから約$1.28B(約1,800億円)もの顧客資金が流出したと推定されており、今回のSECによる訴訟もその一因と考えられます。

次回の決算発表で影響額は明らかになると思いますが、レピュテーションリスクは大きいでしょう。

また、CoinbaseとBinanceに限った話ではありません。提訴のニュースが出た後、株式投資アプリのRobinhoodは、SECが証券と主張する暗号資産について、上場廃止を発表しています。

問題は、この訴訟が数年はかかる見込みであるということです。顧客資産の流出、つまり業界としての成長が阻まれることに加え、ベンチャーキャピタルの投資額の減少も予想されます。

Coinbaseはすでにアメリカの規制リスクを逃れるために、アラブ首長国連邦(UAE)に拠点設立を検討しているというニュースも出ています。

CoinbaseのCEOであるアームストロング氏は、以下のようなツイートをしています。新たなイノベーションが存続できるように、そのようになることを祈るばかりです。

裁判の間も暗号資産を1つの業界として構築し、前進しよう。アメリカは、最終的には正しい理解に辿り着くだろう。

SECの目論見は何なのか?

2021年4月にCoinbaseが株式上場をしていますが、上場プロセスには長きにわたる議論と、数か月にわたるレビューのプロセスがあります。当然、上場しているということは、その際に暗号資産は「証券ではない」と整理されたということです。

先ほど記載した、SECが証券と主張する暗号資産のリストの中には、上場時から取り扱いのあるものが含まれています。

ということは、2021年4月から状況が変わったのでしょうか。大きく変わったようには見えないかもしれませんが、FTX(FTX Trading Ltd. (FTX) 。暗号資産取引所とヘッジファンドを運営)の破綻による影響が大きいでしょう。

FTXの破綻後、暗号資産取引所に対して急に硬い態度を取るようになり、2022年12月にはFTXの取引所トークンである「FTT」を有価証券としています。

このような流れの末、態度を一変し、規制強化に転じたのでしょう。

今回の記事はいかがだったでしょうか。

他にも、こんなテーマ・トピックを扱ってほしいなどのご要望も、ぜひTwitterでコメントいただければ嬉しいです。皆さんからのフィードバックを沢山お待ちしています。コメント欄やTwitter等でコメントをお待ちしています。

「web3事例データベース」では、web3プロジェクトの調達情報、カオスマップ、事例集を週次更新で提供しています。web3の最新トレンドをいち早くキャッチしたい方は、こちらのnoteより詳細をご確認ください。