A. Metaの広告収益の減少の要因は以下の4つ。

・3rd party Cookieの規制によるターゲティング広告の精度低下

・経済低迷による広告予算縮小

・Reels(短尺動画)の成長

・FacebookのARPUの高い地域のユーザー数の低迷

この記事はゆべしさんとの共同制作です。

先日、GAFAM(Google、Apple、Meta(旧Facebook)、Amazon、Microsoft)の2022年4-6月の決算が発表されました。今回はその中でもMetaについて解説します。

以前から、売上成長率の見通しが低いことやFacebookのDAUが前四半期比で減少している等で苦戦していたMetaですが、今回発表された決算では、ついにMetaの売上の大半を占める広告収益が前年同期比で減収となりました。

これまで、苦戦はしつつも右肩上がりに成長を続けていたMetaの広告収益が、ついに減収となってしまった理由は何なのでしょうか。この記事では、Metaの広告収益が減収した4つの要因を解説します。

世界のトップを走るGAFAMの一角を占めるMetaの動向は、ビジネスパーソンとしてはぜひ抑えておきたいポイントだと思いますので、ぜひ最後までご覧ください。

ちなみに、これまでのMetaの苦戦の様子や今後の注力領域について、以前の記事でわかりやすくまとめていますので、お時間がある方は是非ご覧ください。

この記事では、1ドル=100円($1 = 100円)として、日本円も併せて記載しています。

Meta, Alphabet, Twitterの広告売上と成長率

Meta Earnings Presentation Q2 2022

Meta Q2 2022 Earnings Call Transcript

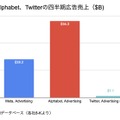

まずは、GAFAMの中でも広告を中心に事業展開しているMetaとAlphabet(Googleの親会社)に加えて、Twitterの広告売上について整理しましょう。

まず、2022年4-6月の四半期における広告売上額を見ると、Alphabetが$56.3B(約5.63兆円)、Metaが$28.2B(約2.82兆円)、Twitterが$1.1B(約1,100億円)という規模感で、Alphabetが最も規模が大きいことが分かります。

次に、各社の売上前年同期比成長率を見てみると、全体的に2021年7-9月以降、成長率が減少している傾向が見られますが、2022年4-6月では実はMetaのみがYoY▲1.4%で減収となっている事が分かります。

各社の成長率が減少している背景には、iOSの規制によるターゲティング精度の低下や、コロナを中心とした経済低迷による広告予算の縮小がよく指摘されています。ですが、なぜMetaだけが前年同期比で減収となったのでしょうか?

次章からは、Metaの広告収益が減収した理由を考察していきます。

ちなみに、iOSの規制によるターゲティング精度の低下について気になる方は、以前の記事をご覧ください。

Metaの広告減収の要因#1 3rd party Cookieの規制によるターゲティング精度の低下

1つ目の要因は、ご存知の方も多いと思いますが、「3rd party Cookieの規制によるターゲティング精度の低下」でしょう。

Cookieとは、Webサイトから発行される利用者のブラウザを特定する識別子のようなもので、現在閲覧しているWebサイトが発行したCookieかどうかで、1st party Cookie(発行元が閲覧したサイト内)と3rd party Cookie(発行元が閲覧したサイト外)に分類することができます。

昨今、重要性が増しているプライバシー保護の観点から、Google ChromeやSafari等の主要なブラウザで3rd party Cookieの規制が強化されています。

これにより、Metaを中心に多くの広告会社で3rd party Cookieを利用したターゲティング広告の精度が低下するといった問題が発生しています。

our approach here is to grow first-party understanding of people's interests by making it easier for people to engage with businesses in our own apps

引用:Meta Q2 2022 Earnings Call Transcript

そこで、Metaは3rd party Cookieではなく、1st party Cookieで完結する広告フォーマットの開発に注力しています。

For example, Click-to-Messaging is part of our business messaging strategy that is growing

quickly -- with 40% of our advertisers already using this format.

引用:Meta Q2 2022 Earnings Call Transcript

その例として、「Click-to-Messaging(メッセージ誘導広告)」が挙げられます。

Click to Messagingとは、広告の遷移先をMessengerやInstagram等のメッセージアプリに選択することで、広告をクリックした利用者をメッセージアプリに誘導することができます。

通常の広告の場合、広告からLPなど特定のWebサイトのページに直接遷移することが多いですが、Click to Messagingの場合、ページ遷移を促す前にメッセージや画像などを使って、「なにか困っていることはありませんか?」「どの項目に興味がありますか?」など、一人ひとりとコミュニケーションを取ることができます。

InstagramやFacebookで見かけたことがある人もいるのではないでしょうか?

Metaによると、このClick to Messagingは既に40%の広告主が利用しており、急成長しています。

Metaの広告減収の要因#2 経済低迷による広告予算縮小

2つ目の要因は、「経済低迷による広告予算縮小」です。

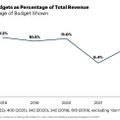

上図は、Gartnerが北米や欧州の様々な業界・規模の企業のCMOに対して行った調査で、売上に対するマーケティング予算の比率の推移を表しています。2021年はコロナによって大きく減少するも、2022年は一定回復の兆しが見えています。一方で、米国経済は2022年後半には景気後退(リセッション入り)という予想があるため、先行きが明るいとは言い切れません。

参考:米国経済、2022年後半には景気後退入りとの見方強まる

このような景気による外部要因は1企業ではどうにもできないため、Metaとしては今後の動向を見守るしかないでしょう。

Metaの広告減収の要因#3 注力Reelsの成長

3つ目の要因は、「Reelsの成長」です。

以前の記事でも紹介した通り、ReelsはTikTokに対抗したショート動画の機能で、Metaの注力領域の1つです。

ただ、Reelsはフィード広告やストーリーズの広告と比較して、収益化できていない状態のため、ユーザーがReelsを活用する時間の割合が相対的に増加すると、Metaの広告収益にネガティブな影響が生まれることになります。

Metaとしては、Reelsの成長を抑制することで、短期的にはこのネガティブな影響を回避できますが、人々のコンテンツ消費においてショート動画は定着しつつあることから、長期的な視点でReelsを注力する領域の1つと位置付けています。

We've now crossed $1B annual revenue run rate for Reels ads, and Reels also has a higher revenue run rate than Stories did at identical times post launch. So the bottom line is I think we're on track here, and we just need to push through this one.

引用:Meta Q2 2022 Earnings Call Transcript

一方、既に、Reelsの広告は年間$1B(約1,000億円)に達しており、ストーリーズよりも速いペースで成長していることから、今後もReelsへの注力を続けることが明かされています。

Metaの広告減収の要因#4 FacebookのARPUの高い地域のユーザー数の低迷

4つ目の要因は「FacebookのARPUの高い地域のユーザー数の低迷」です。

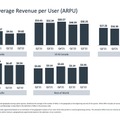

上図はFacebookのARPU(Average Revenue Per User:平均顧客単価)の推移を地域別に表したもので、US & Canadaが$50.25(約5,025円)やEuropeが$15.64(約1,564円)と、他の地域と比較して高いことが分かります。

次に、地域別のDAUを見ると、ARPUの高いUS & Canadaは横ばい、Europeは2四半期連続で減少と伸び悩んでいる一方で、ARPUの低いAsia-Pacificは右肩上がりに成長を続けており、直近2四半期では+3,000万人と高い成長率で増加しています。

2021年4Qの決算で、Facebookの全体のDAUが前四半期比で減少したことが大きなニュースとなりましたが、その後、Facebookの全体のDAUが回復した背景には、ARPUの低い地域のユーザー数の増加があったため、Facebookの広告収益に影響を及ぼしたことが分かります。

まとめ(Metaの売上の今後の行方)

ここまで、Metaの広告収益の減収の要因を考察してきました。要点を以下に再掲します。

Metaの広告収益の減少の要因は以下の4つ。

・3rd party Cookieの規制によるターゲティング広告の精度低下

・経済低迷による広告予算縮小

・Reelsの成長

・FacebookのARPUの高い地域のユーザー数の低迷

今後、MetaのReelsの収益化が加速した際に、どこまでのインパクトを出せるのかがポイントでしょう。また、他の要因を考慮すると、ビジネスモデルが類似しているTwitterと同水準の成長率まで回復させることが可能かもしれません。

GAFAMの一角を担うMetaの今後の動向に、引き続き注目していきたいと思います。