ヒント:ソラコムのビジネスモデルは、HESaaS(Hardware Enabled Software as a Service:ハードウェアとソフトウェアを組み合わせて提供するSaaS)です。

またソラコムのメンバーは、様々な経験を積んだスキルセットの高い人材である可能性が高く、今後のソラコムの成長が期待されます。

今回は、2024年2月20日に、東京証券取引所グロース市場への新規上場が承認され、2024年3月26日に上場を予定しているソラコムを見ていきます。

ソラコムは、IoT向けの通信接続を提供するサービスである「SORACOM Air」を主力にIoTプラットフォーム事業を運営しているスタートアップ企業です。

直近のソラコムの業績を見ると、収益を右肩上がりで伸ばしているだけでなく、リカーリング(継続的に発生する売上)収益も7割を超える水準となっており、安定して売上を創出しています。

加えて、既存顧客からの売上がどのように変化したかを表すNRR(Net Revenue Retention:売上維持率)も100%を大きく超える水準となっており、今後の成長が注目されています。

今回の記事では、IoTプラットフォーム事業を運営するソラコムの上場ストーリーや提供サービスを解説し、ソラコムの業績や右肩上がりで成長している理由等を考察していきます。

本記事は、無料で公開していますので、ぜひ最後までご覧ください。

ソラコムが新規上場

IoTプラットフォーム事業を運営するソラコムは、代表取締役社長の玉川氏、COOの舩渡氏、CTOの安川氏の3名によって、2015年に創業されました。

その中でも、創業のきっかけを作った元代表取締役社長を務める玉川氏は、元々日本IBMに勤めていましたが、2010年にAmazonに入社し、日本のAWS事業の立ち上げに携わっていました。

玉川氏のAmazon在籍時の上司は、現在のAmazon CEOであるアンディ・ジャシー氏で、「アンディ・ジャシー氏が当時進めていたAWSの立ち上げ・グローバル展開の推進」をしていく様子を玉川氏は間近で見ていました。

このような背景があるため、「創業初期からグローバル展開を目指している点」や「パートナー企業との協業によりビジネスを拡大するためのパートナープログラムの制度の構築」等は、Amazonから大きな影響を受けています。

一方で、創業直後のソラコムは今後導入予定だった5G対応やグローバル展開にあたって課題に直面しており、今後の事業成長のため、ソラコムは2017年にKDDIグループに参画しました。

KDDIグループに参画したソラコムは、IoTプラットフォームとしての契約実績は当時8万回線のみでしたが、KDDIグループとしての利便を活かし、直近では契約実績を600万回線にまで増加させています(2023年10月25日時点)。

このように、ソラコムはKDDIグループの支援を受け、事業をさらに成長させた結果、東京証券取引所グロース市場に2024年3月26日にスイングバイIPO(スタートアップが大企業の支援を受けての上場すること)を予定しています。

ソラコムは2022年11月に東京証券取引所に上場申請していましたが、「最近の経済環境や市場動向を踏まえて総合的に判断した」として一度取り下げていました。今回の上場申請は、2023年11月に行われた2度目の上場手続きで、2024年2月20日に承認されました。

SORACOM Airを中心としたソラコムの提供サービス

SORACOM Airは、ソラコムが提供しているサービスの中でも主力となるサービスで、日本国内では2015年、海外では2016年から提供されているサービスです。

SORACOM Airは、SORACOMプラットフォームの入り口として「IoT向けの通信接続を提供するサービス」で、セルラー通信やIoT用途に適した専用通信、衛星通信等経由でセンサーやデバイスをインターネットに接続することができます。

加えて、SORACOM Air経由でインターネット接続されたセンサーやデバイスは、ソラコムの提供しているプラットフォームを通じて、取得したデータの保管や可視化・転送・遠隔操作、クラウド利用等もできるため、少ない初期投資で、IoTプロジェクトの推進やIoTプロダクトの創出ができます。

そのため、現在SORACOM Airは、世界180を超える国と地域で様々な業界や規模の顧客に利用されています。

例えば、総合空調メーカーのダイキン工業では、今まで目視で実施していた定期点検をSORACOM Air等を用いてIoT化し、遠隔点検できるシステムを構築しました。それによって、工数削減やビル・テナントの点検日の調整などの手間をを解決しました。

空調機器の遠隔点検で清掃時期を自動で判定し、ビル管理業務を効率化

次は、ソラコムがどのように収益を上げているか?見ていきましょう。

リカーリング売上比率は72%、ARR換算で52億円

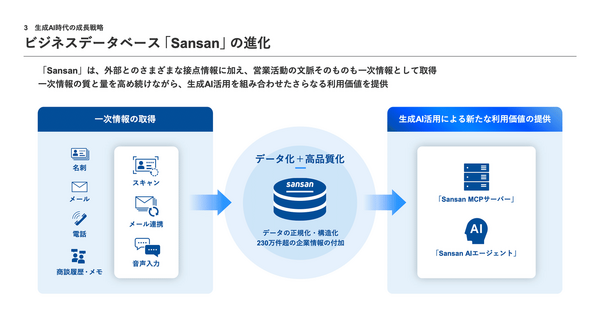

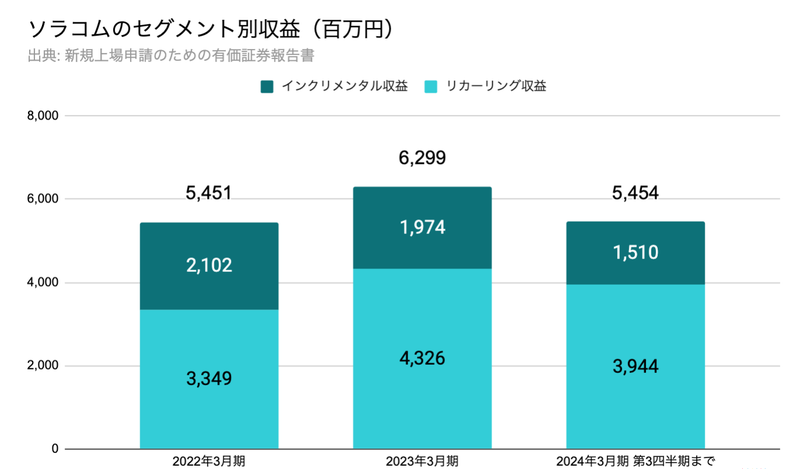

ソラコムのビジネスモデルは、「リカーリング収益」と「インクリメンタル収益」の2つの収益区分があります。

●リカーリング収益

IoT専用のモバイル通信サービス「SORACOM Air」の提供に加えて、IoTデバイスとクラウドをセキュアに通信させるネットワークサービス、データ保存や可視化、クラウド連携を実現するアプリケーションサービスを提供し、顧客の利用量に応じて収益を得るモデル(従量課金モデル)。

●インクリメンタル収益

IoTデバイス等の商品販売や顧客へのコンサルティング・業務受託によって発生する収益。顧客のIoT事業の拡大に伴って継続的に増加する(incremental)ため、このように呼称されています。

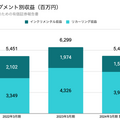

上図は、2022年3月期~2024年3月期 第3四半期(2021年4月~2023年12月)の収益区分別の売上推移です。

2024年3月期 第3四半期累計(2023年4月~12月)の収益は、リカーリング収益が39.4億円、インクリメンタル収益が15.1億円です。

もし2024年3月期 第4四半期(2024年1月~3月)も第3四半期累計と同水準で収益を上げると仮定すると、以下のように試算できます。

●2024年3月期の収益(試算値)

・総収益:72.7億円(YoY+15.4%)

・リカーリング収益:52.5億円(YoY+21.5%)

・インクリメンタル収益:20.1億円(YoY+1.9%)

2024年3月期の収益を試算値ベースで見ると、ソラコムの総収益ならびに各収益は、基本的に右肩上がりに成長していることが分かります。

2023年3月期のインクリメンタル収益は、2022年3月期と比べると、約1.2億円の減少となっていますが、2022年3月期に大型の新規導入案件があった影響等の可能性があります。

次に、継続的に収益が発生するリカーリング収益の割合を見ていきます。

●総収益に対するリカーリング比率の推移

・2022年3月期:61.4%

・2023年3月期:68.7%

・2024年3月期:72.3%

※2024年3月期のリカーリング収益の割合は、第3四半期まで収益を元に算出

安定した収益を創出するリカーリング収益の割合が、毎年着実に向上していることが分かります。直近のソラコムの総収益に対するリカーリング収益は7割を超えており、他HESaaS企業(セーフィー、Photosynth)と比べても、同程度以上の水準と言えるでしょう。

●上場しているHESaaS企業のリカーリング比率

・セーフィー:69.9%

・Photosynth:88.8%

※2社とも2023年12月期(2023年1月~12月)の期間の数値

次は、ソラコムのリカーリング収益の割合が高い背景を見ていきます。

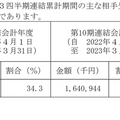

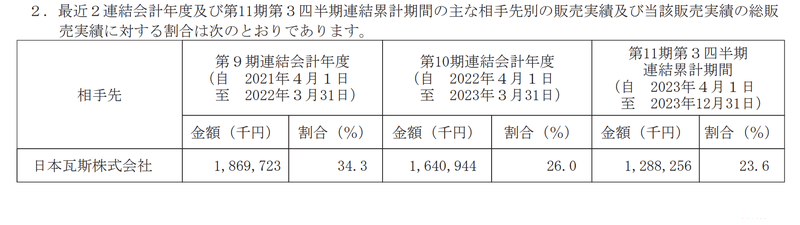

ソラコムの売上の23%を占めるニチガスとの取り組み

前述のように、総収益に対するリカーリング収益は7割を超えており、その要因の1つとして考えられるのが、日本瓦斯株式会社(以下、ニチガス)との取り組みです。

新規上場申請のための有価証券報告書(Iの部)によると、2023年3月期まで(2023年3月まで)に「ニチガスの向けのIoTデバイスの初期導入(商品販売)が一巡した」と記載があります。

そのため、2024年3月期(2023年4月以降)の「ニチガスから得ている収益(=ソラコムの総収益の23.6%」は、リカーリング収益と考えられます。リカーリング収益は、通信サービス等の従量課金のため、利用量の多い顧客のほど収益が大きくなります。

上図は、ソラコムのニチガスへの販売実績とソラコムの総収益に対する割合です。

ソラコムの総収益に対する売上比率は低下している傾向にありますが、直近の2024年3月期 第3四半期累計(2023年4月~12月)の収益は、約12.8億円もあり、非常に大きい金額です。

この取引の背景には、ソラコムとニチガスが複数の共同プロジェクトを取り組んでいることが挙げられます。

その中の一例である、ソラコムとニチガスが2019年に共同開発したガスメーターをオンライン化するIoTデバイス「スペース蛍」の事例を紹介します。

ニチガスは、LPガス・都市ガス及び電力の供給販売をしている企業で、お客様により良いサービスを提供したいという想いから、通常は外部委託する場合が多いガスメーターの保安をすべて自社で対応しています。

その中で、顧客が気候の変化等によって想定以上のガスを利用した場合に、担当者がきちんと検針をしていたとしても、ガス欠になってしまうリスクがありました。

上記のような課題がある中で、ガスメーターをオンライン化することで、検針業務を自動化し、ガスの利用量をリアルタイムで把握し、ガスの開閉作業等も遠隔で自動で実施できるようにしました。

ニチガスでは、このようなデジタル化の取り組みを全社で進めており、IoTデバイス導入によって顧客の利便性向上と効率化を推進しています。

次章以降では、ソラコム独自の特性を紐解いていきます。

ソラコムの特性#1 解約率は脅威の0.3%

ソラコムのビジネスモデルを考えると、安定した収益を創出するリカーリング収益をしっかりと積み上げることが重要です。そこで重要となるのが、解約率です。

ソラコムの解約率は、以下のように記載があります。

IoT領域における特性に加え上記のアカウントマネージャーのフォローにより、2023年3月末の主要顧客

の年間解約率は0.3%(注4)に留まっております

引用:新規上場申請のための有価証券報告書(Ⅰの部) 株式会社ソラコム(19ページ)

ソラコムの解約率は、主要顧客のみの解約率のため参考値ですが、SaaSの代表的な企業である「マネーフォワード」やハードウェアの販売をする「セーフィー」、大手通信サービスと比較しても非常に低い水準であることが分かります。

●SaaSとの比較

マネーフォワード:0.7%

セーフィー:1.0%

※出典:KPIデータベース(2024年3月1日時点最新決算より)、マネーフォワードの数値はビジネスドメインの解約率

●通信サービス

ソフトバンク:1.13%

KDDI:1.04%

※出典:KPIデータベース(2024年3月1日時点最新決算より)、ドコモは記載なし(非公開のため)

これは、顧客への適切な価値提供ができているだけでなく、一度導入するとすぐには乗り換えにくい特性もあるといえるでしょう。このまま低い解約率を維持できれば、今後より収益の蓄積が期待できます。

次は、ソラコムのリカーリング収益の伸び具合を見ていきます。

ソラコムの特性#2 驚異的なNRRにより成長を続けるARPA

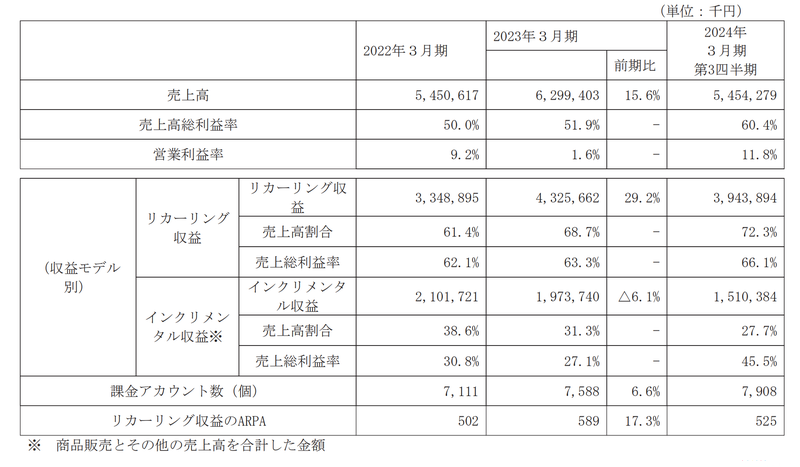

上図は、ソラコムの業績の推移をまとめたものです。

まずは、NRR(Net Revenue Retention:売上維持率)を見ていきます。ソラコムのNRRは、以下のように記載があります。

2023年3月期におけるリカーリング収益のNRRは128%の伸び

引用:新規上場申請のための有価証券報告書(Ⅰの部) 株式会社ソラコム(19ページ)

NRRとは、既存顧客からの売上がどのように変化したかを表す指標で、100%超の場合は既存顧客からの売上が増加したことを意味しており、一般的に120%を超えている場合は優秀と評価されます。

ソラコムのNRRは128%と余裕を持って120%を超えていることから、既存顧客からの売上が業界水準以上に大きく増加していることが分かります。固定費用ではなく、従量課金であることが効いていると言えるでしょう。

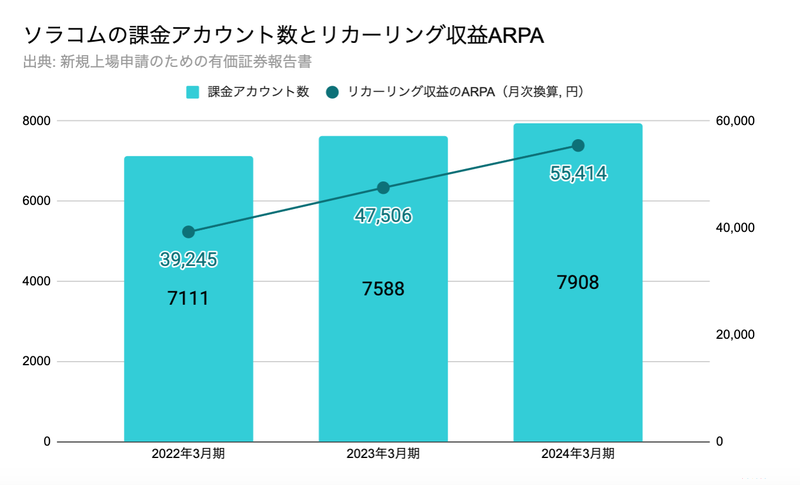

次に、リカーリング収益を因数分解し、「課金アカウント数 × ARPA(Average Revenue per Account:1契約あたりの平均売上)」を見ていきます。

2024年3月期の業績は、記事作成時点では、第4四半期(2024年1月~3月)が公開されていないため、月次換算して比較しています。

上図は、課金アカウント数とリカーリング収益のARPA(月次換算)の推移です。

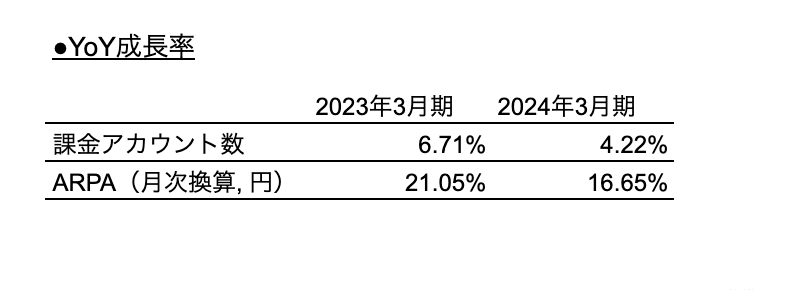

課金アカウント数とARPA(月次換算)のどちらも右肩上がりで伸びています。それぞれのYoY成長率を以下にまとめます。

課金アカウント数とARPA(月次換算)の伸び幅は小さくなっている傾向がありますが、ARPA(月次換算)のYoY+15%~20%超は驚異的と言えるでしょう。

その背景として、次のようなソラコムの営業方針が挙げられます。

顧客によるIoTの導入規模や成長スピード等のポテンシャルを考慮の上でサービス導入や将来の取引拡大にかかるサポートを要すると判断した場合には、IoTに精通したアカウントマネージャーが対応することとしており、さらに、顧客ニーズに応じてスムーズなサービス導入及び立ち上げを促進するプロフェッショナルサービスを提供しております。当社プラットフォームを利用するセルフサービスアカウントが成長することで、契約回線数並びにデータ通信量が拡大するケースが多く、当社プラットフォームの利用料が増加し、メジャーアカウントへ成長する事例も増えております。

引用:新規上場申請のための有価証券報告書(Ⅰの部) 株式会社ソラコム(19ページ)

上記のように、ポテンシャルが高い顧客に対して、プロフェッショナルサービスを含むアカウントマネジメントの徹底し、顧客育成に取り組んでいます。

この取り組みの結果、「比較的小規模なセルフアカウント」から「規模や将来性が高いメジャーアカウント」に顧客が成長し、データ通信量も増加(=ARPA増加)する構造をソラコムは構築しています。

次は、ソラコムの収益増加の原動力となっている人材の観点から見ていきます。

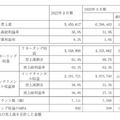

ソラコムの特性#3 平均年齢41歳、平均年収1,123万円のシニアな組織

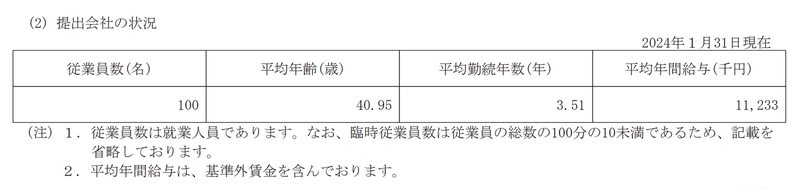

上図は、ソラコムの従業員のデータとなります(2024年1月31日時点)。

見てみると、次のように平均年齢・平均年収が共に高い組織であることが分かります。

●ソラコムの従業員データ

・平均年齢40.9歳

・平均年収1,123万円

特に平均年間給与が1,000万円超えの新規上場企業は、少なくともここ数年のIT新規上場企業では類を見ない水準ともいえるでしょう。多くの企業は500~800万円台あたりに落ち着きます。

ちなみに、最近上場したテック系のスタートアップ企業だと、2023年7月31日に東証グロース市場に上場したLaboro.AIは、平均年齢36.3歳、平均年収969.9万円と、平均年収も高い水準でした(新規上場時の従業員データ)。

Q. 新規上場のLaboro.AIが粗利率でAI領域の競合を上回る背景にある経営戦略とは?

Laboro.AIではコンサル人材の採用により平均年間給与が上がっていたわけですが、それを優に超えてくるソラコムの従業員は、相当優秀な人材を集めていると考えられるでしょう。

また、創業者の玉川氏、安川氏が外資企業出身であることから、給与水準の高い外資企業出身の従業員が多い可能性や、米国と英国の子会社において為替影響や給与水準が異なるために平均年収が一定引き上がっている可能性もありえるでしょう。

まとめ

今回は、IoTプラットフォーム事業を運営するソラコムの上場ストーリーや提供サービスを解説し、ソラコムの業績や右肩上がりで成長している理由の考察をしました。

要点をまとめると以下になります。

・IoTプラットフォーム事業を運営するソラコムは、代表取締役社長の玉川氏、COOの舩渡氏、CTOの安川氏の3名によって、2015年に創業され、2024年3月26日にスイングバイIPOを予定。

・2024年3月期 第3四半期累計(2023年4月~12月)の収益は、リカーリング収益が39.4億円、インクリメンタル収益が15.1億円。直近のリカーリング収益の割合は72.3%と他HESaaS企業と比べても、同程度以上の水準。

・ソラコム独自の特性は、以下の3つ。

#1 解約率は脅威の0.3%

#2 驚異的なNRRにより成長を続けるARPA

#3 平均年齢41歳、平均年収1,123万円のシニアな組織

今後もさらなる事業拡大と成長がソラコムに、引き続き注目していきたいと思います。