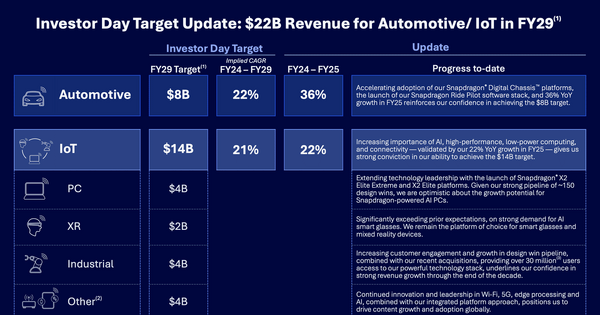

A. Laboro.AIは売上総利益率が66.46%と他AI企業と比較しても高い水準。顧客企業の新規製品・サービスの創出、及びビジネスモデル変革へのAI技術活用テーマに注力を絞る戦略により、高い付加価値を行うことで実現している。

オーダーメイドなAIの開発やコンサルティングを提供するLaboro.AIの上場が承認されました。

同領域では、今年だけでもABEJAもすでに上場しており、AI領域はきちんと売上や利益を生み出せる企業が多くなってきている印象です。

今回の記事では、同じくAI領域の、PKSHA Technology(以下、PKSHA)、エクサウィザーズ、ABEJAとも比較しながら、Laboro.AIの特徴を考察していきましょう。

Laboro.AIが新規上場承認

Laboro.AIは、東証グロース市場への上場が承認されました。

上場予定日は2023年7月31日で、想定時価総額は83.1億円となっています。想定時価総額通りだった場合のPSRは6.5倍と他社に比べてやや控えめという水準です。妥当感のある数字とも言えるでしょう。

PSR比較

・PKSHA Technology: 7.2

・エクサウィザーズ: 6.9

・ABEJA: 20.3

Laboro.AIは、共同創業者であるCEOの椎橋氏とCTOの藤原氏の2名が共に、BCG→PKSHA→創業という経歴を持っている点が特徴的です。コンサルティングファームにおけるビッグデータや技術を用いた支援の後、東京大学の松尾研究所やPKSHAでの経験を経て、創業に至っています。

資本政策の点では、VCからの調達を行っておらず、創業者二人でそれぞれ35%の合計70%の株式を保有したままの上場という珍しい形式となっています。これまでの経験から、創業期からキャッシュを稼ぐことに成功していたことが想定されます。

残りの30%については、博報堂など数社と資本業務提携を行っており、資金用途というよりは事業シナジーを意識した資金調達については、戦略的に実行してきたことが分かります。

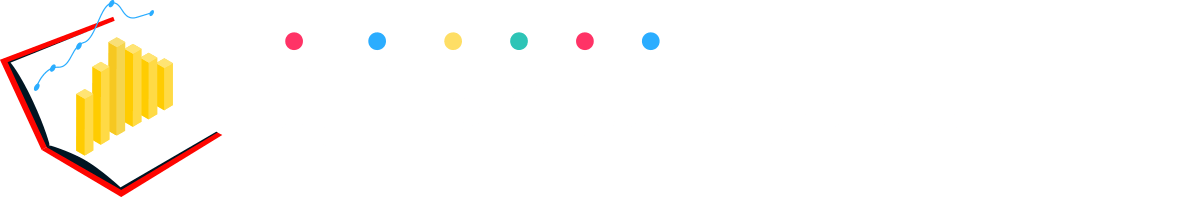

Laboro.AIの提供する「カスタムAI」とは?

次に、Laboro.AIの提供するサービスについて見ていきましょう。

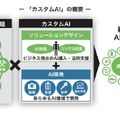

Laboro.AIでは、「カスタムAI」と称するサービスを提供しています。

カスタムAIとは、その名の通り、顧客毎に固有の課題解決のため、AIソリューションを開発し、ソリューションの導入及びコンサルティングを行う事業のことを指しています。

Laboro.AIの社内では「ソリューションデザイナー」と呼ばれるAIコンサルタントが在籍しており、彼らと機械学習エンジニアが共同で顧客毎のソリューション開発にあたっています。

これ自体は、呼び方の違いさえあれど、その他のAI企業でも実施されているフローを体系化したものと言えるでしょう。

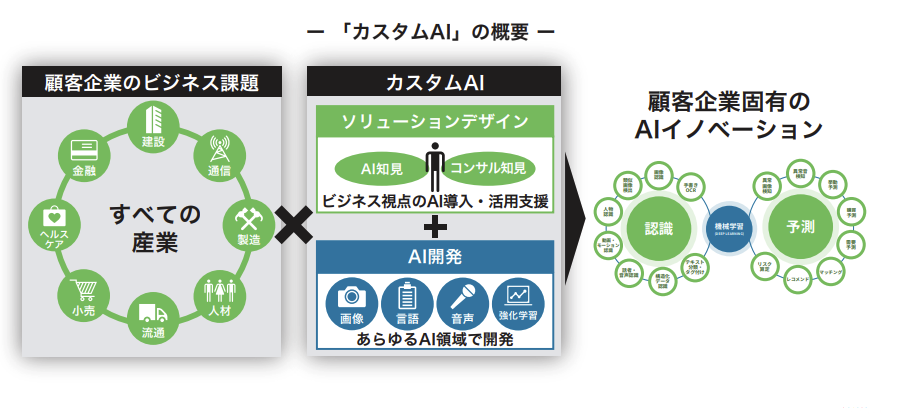

カスタムAIの提供を加速させる2つの提供形態

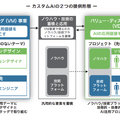

Laboro.AIの特徴は、上述のカスタムAIを2つの事業形態で提供している点です。

2つの事業形態とは、バリューマイニング事業(以下、VM事業)とバリューディストリビューション事業(以下、VD事業)です。

上図の通り、VM事業は先例のないテーマに対して価値の掘り起こしから行います。一方、VD事業は、先行する取り組みを応用展開するものです。

つまり、VM事業で掘り起こした価値を社内でプールしておき、VD事業で活用するという流れです。

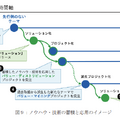

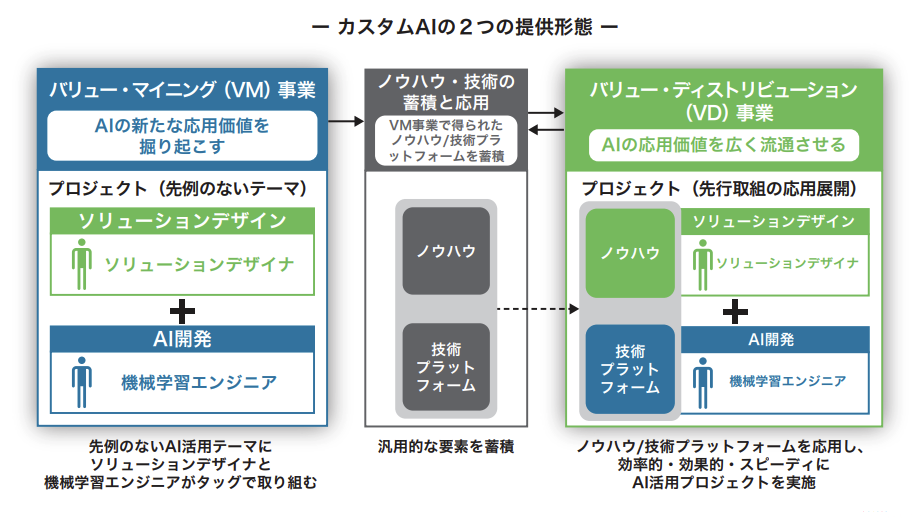

具体的なイメージはこちらの図を見ると分かりやすいでしょう。

前例のないテーマをVM事業で扱い、その後ソリューション化して、別のVD事業の複数のプロジェクトを受注する流れとなっています。

点線で、VD事業から派生して新たなVM事業が生まれる流れも示されていますが、このようなフローが回ってくると、まさに両輪が成長を加速させていく流れとなります。

研究開発と汎用化の両輪は他AI企業でも見られる

他AI企業の決算を見たことのある方はお気づきかもしれませんが、実はこのような「研究開発」と「汎用化」の両輪でビジネスを構成しているのはLaboro.AIだけではありません。

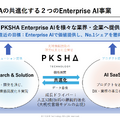

PKSHAとエクサウィザーズの決算説明資料を見てみましょう。

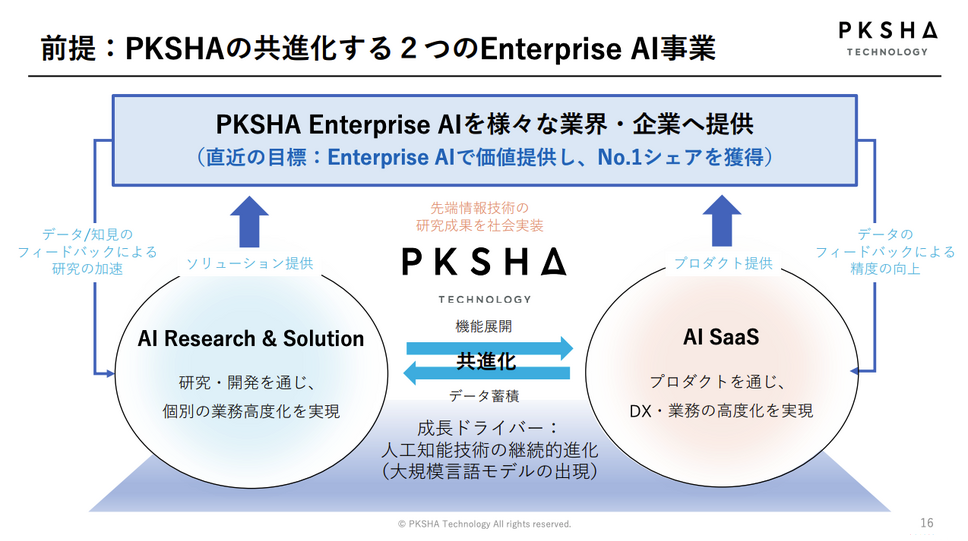

PKSHAでは、左側のAI Research & Solutionで研究開発及びソリューション提供を行い、それを元にAIを用いたSaaS「AI SaaS」の提供を行っています。

AI SaaSで得られたデータがさらに研究開発を促進するという相乗効果があります。

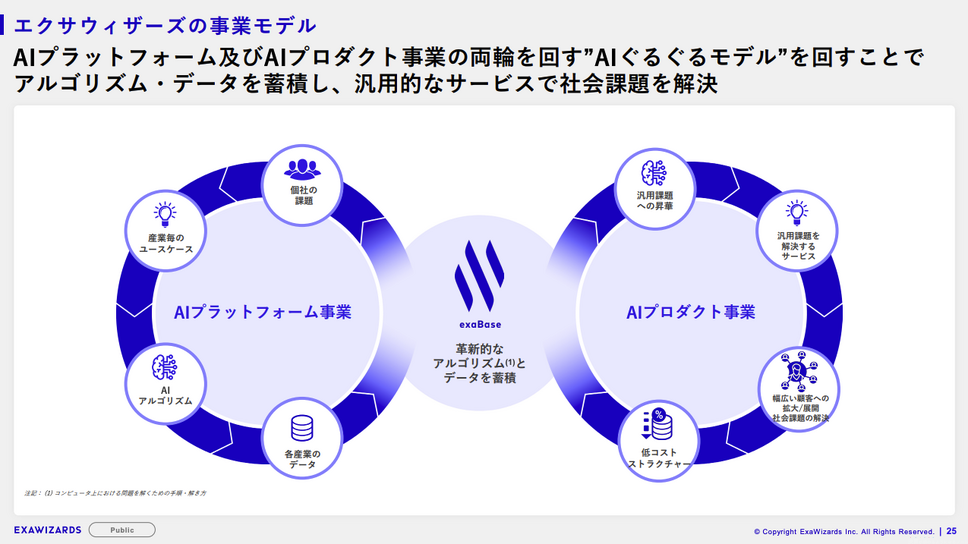

次にエクサウィザーズですが、こちらもPKSHAと同様の座組です。AIプロダクト事業ではSaaSの提供を行っています。

具体的には、介護現場向けの歩容解析機能を搭載したコミュニケーションアプリ「トルト」や、保育園等の子ども施設向けに子どもの行動や表情を検知して自動で撮影を行ってくれるアプリ「とりんく」などです。

PKSHAとエクサウィザーズの例を見ましたが、汎用化の部分がSaaSなのかそれ以外のソリューション提供なのかの差異はありますが、現在勢いのあるAI企業の多くで「研究開発」と「汎用化」の両輪が見られることが分かる。これは、AI企業の成功モデルの1つと言えるでしょう。

この背景としては、以下のような背景があると推測できます。

・研究開発やモデルの構築には多大なコストがかかる(収益化まで時間がかかること)

・各企業の課題は一定抽象化すれば似通っている

AI企業4社で最も売上総利益率が高いのは?

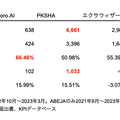

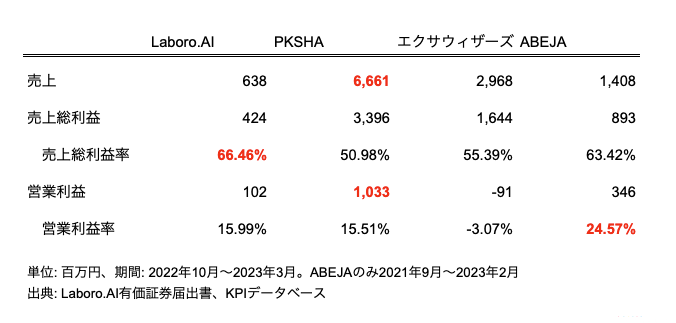

次に、数字に戻って、各社の売上、売上総利益、営業利益を比較してみましょう。

SaaSを提供するPKSHAやエクサウィザーズが売上総利益率ではリードしていると思われるかもしれませんが、実はLaboro.AIが最も高い66.46%を記録しています。

SaaS化していないにも関わらず、どのようにしてこの高い売上総利益率を実現しているのでしょうか?各案件において、高い付加価値を提供できているのでしょうか?あるいは、人件費が抑制できているのでしょうか?

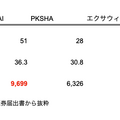

平均給与を比較すると?

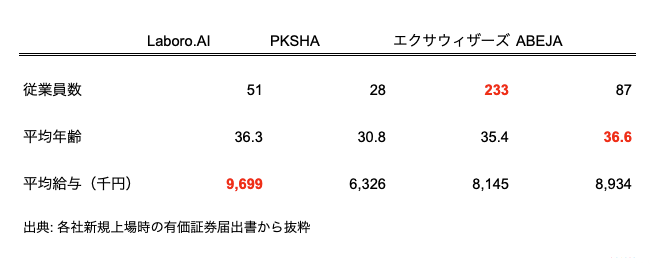

人件費が抑制できているという可能性も考えられるので、平均給与を比較してみましょう。

あくまでも新規上場時の数字なので参考に過ぎませんが、Laboro.AIは最高値の970万円となっています。

これは、上場時の給与水準としてはかなり高い部類に入ります。戦略・総合コンサルティングファーム、SIer、データサイエンティスト、事業会社の新規事業企画・開発の人材を積極的に採用しているという記載も見られるが、まさにそのようなハイレイヤーの人材中心に構成されていることが分かる給与帯となっています。

前項の内容と合わせて考えると、Laboro.AIでは、人件費が特に安いわけではない中で高い売上総利益率を実現していることになります。つまり、高い付加価値の提供ができていること、VD事業で高い利益率が実現できていることが想像できます。

SaaS提供とは異なるLaboro.AIの経営戦略

さきほどは「汎用化」と一括りにまとめましたが、Laboro.AIの汎用化には他社とは異なる点があります。

それは、あくまでも、顧客企業の新規製品・サービスの創出、及びビジネスモデル変革へのAI技術活用テーマに注力を絞っている点です。多くの顧客に共通する課題をSaaSで広く解決するというアプローチとは一線を画しており、介在価値の大きい領域へのアプローチに絞っているわけです。

これにより、高単価かつ長期的な顧客取引を実現するというのが、Laboro.AIのとっている戦略であり、高い売上総利益率にも繋がっている肝の部分です。

一方で、この戦略をとる場合、全てをソフトウェアで自動化できているわけではないため、売上を爆発的に増やすことは難しく、優秀な人材の採用が成長のネックになるという面もあるのは事実です。

今回の上場により、そのような人材採用を加速させ、さらに事業成長を促進していくという狙いがあるとも言えるでしょう。

まとめ

今回の記事では、2023年7月31日に上場を予定するLaboro.AIのビジネスモデルや経営戦略について、他AI企業の比較から、考察してきました。

要点は以下の通りです。

・Laboro.AIは、東証グロース市場への上場が承認され、上場予定日は2023年7月31日、想定時価総額は83.1億円である。創業者二人がそれぞれ35%の株式を保有し、VCからの調達を行っていない。

・Laboro.AIは「カスタムAI」サービスを提供し、バリューマイニング事業(VM事業)とバリューディストリビューション事業(VD事業)の二つの事業形態でAIソリューションの開発と導入を行う。

・Laboro.AIは売上総利益率が今回比較の4社の中で最も高く、66.46%を記録している。顧客企業の新規製品・サービスの創出、及びビジネスモデル変革へのAI技術活用テーマに注力を絞る戦略により、高い付加価値を行うことで実現している。

Laboro.AIの上場後の成長率がどうなっていくのかにも注目ですね。